채권 이란 무엇일까 ? 단순한 권리를 나타내는 증서 ? 그럼 같은 의미에서 주식은 ? 펀드는 여러가지 자금을 투자하는 방법에 대한 공부를 하다가 채권에 대한 사항을 정리해 봅니다. 가장 위험성이 많은 주식 -> 펀드 -> 채권 / 반대로 하면 안전하기때문에 수익은 약간 떨어질수 있다고 생각하면 될것같습니다. 고수익과 안정성 두가지를 동시에 담보하는 상품은 없기 때문입니다. 채권에 대한 사항을 잘 공부해 제로 금리에 가까운 시중은행에 피같은 돈을 예치해둘 필요가 없어 고수익을 낼수있는 방법이 무엇인지 좀더 관심가지고 알아보겠습니다

채권 이란 ?

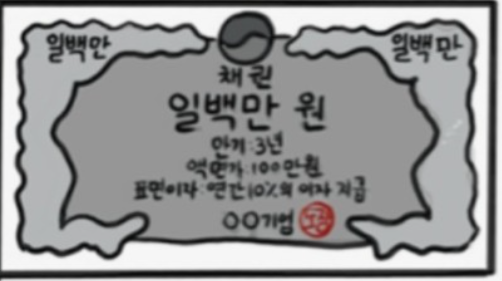

- 정부, 공공단체, 주식회사 등이 일반인으로부터 자금을 조달하기 위하여 채무이행약속증서를 발행하는 증권.

- 채권은 정부, 공공단체와 주식회사 등이 일반인으로부터 비교적 거액의 자금을 일시에 조달하기 위하여 발행하는 차용증서이며, 그에 따른 채권을 표창하는 유가증권이다.

채권 특징

- 채권은 상환기한이 정해져 있는 기한부 증권이며, 이자가 확정되어 있는 확정이자부 증권이라는 성질을 가진다.

- 채권은 대체로 정부 등이 발행하므로 안전성이 높고, 이율에 따른 이자소득과 시세차익에 따른 자본소득을 얻는 수익성이 있으며,

- 현금화할 수 있는 유동성이 크다.

- 이러한 특성에 의하여 채권은 만기와 수익률에 따라 주요한 투자자금의 운용수단으로 이용되기도 한다.

- 쉽게 말해 사고 파는 빚 증명 문서. 일반적인 대출과 달리 자금을 공급받는 기관들이 기업이나 국가같이 일반적인 사람간 거래보다 신용도가 훨씬 크다는 것에 착안, 그 빚문서를 거래가능한 유가증권 형태로 만들어 불특정 다수로부터 돈을 빌릴 수 있게 하는 제

- 기관 입장에서 채권을 발급하면 불특정 다수에게 돈을 빌릴 수 있게 되는 것이고,

- 돈을 빌려준 사람 입장에선 빚문서를 사고팔 수 있게 되었다.

- 빚 문서 거래시장이 존재하는 이상 수요와 공급의 원리가 적용된다

- 채권의 신용도, 만기기한 등 여러 조건에 따라 나름의 방식에 따른 실물 경제가치를 지니게 되어 채권을 발행하는 1차시장에 더해 채권을 거래하고 유통하는 2차시장을 형성하게 되었다.

- 현대 와서는 가계나 기업, 정부 등의 각 경제적 주체가 자산관리를 위해 가능한 선택 중 하나가 된 상황이다.

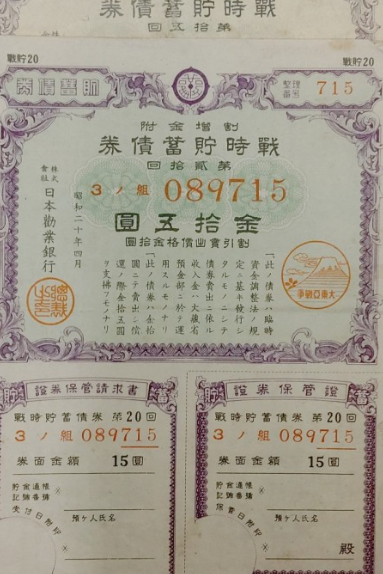

- 최초의 채권은 기원전 2400년 수메르까지 거슬러 올라갈 수 있으나, 최초의 채권시장은 12세기의 베네치아에서 5% 이율의 전쟁 채권을 발행하면서부터 시작

- 이때 발행된 채권은 판매와 구매가 가능했기 때문에 최초의 채권 시장이 형성될 수 있었고, 시장에선 현대와 비슷한 방식으로 채권가치를 산정해 매매결정을 내리기까지 했다고 한다.

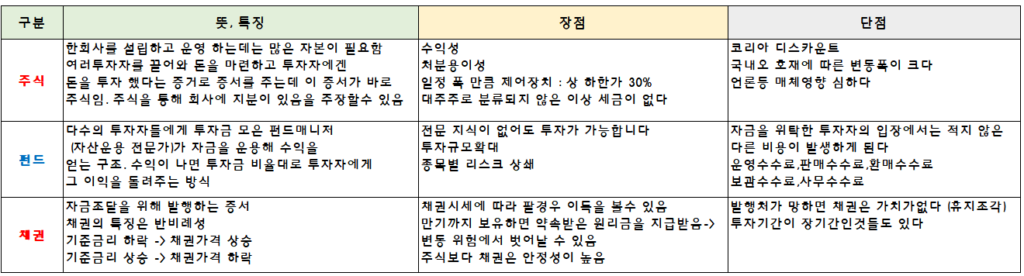

채권과 주식 비교

- 채권은 대규모 자금조달수단이라는 점에서 주식과 유사하기도 하다.

- 채권

- 타인자본이며, 증권소유자가 채권자로서 이익이 발생하지 않아도 이자청구권을 갖고,

- 의결권의 행사에 의한 경영참가권이 없고, 상환이 예정된 일시적 증권

- 주식

- 자기자본이며, 증권소유자가 주주로서 이익이 발생하여야 배당청구권을 갖고,

- 의결권의 행사에 의한 경영참가권이 있고, 장차 상환이 예정되지 않은 영구적 증권이라는 점에서 크게 다르다.

채권 https://terms.naver.com/entry.naver?docId=1145857&cid=40942&categoryId=31843

채권 종류

- 채권은 발행주체

- 국채

- 지방채

- 특수채

- 금융채

- 회사채

- 채권 이자지급방법에 따라

- 이표채

- 할인채

- 복리채

- 상환기간에 따라

- 단기채

- 중기채

- 장기채

- 모집방법

- 사모채

- 공모채

- 보증유무에 따라

- 보증사채

- 무보증사채

주식 펀드 채권https://blog.naver.com/9452166/223384374593

채권 용어

- 발행이율(표면금리, 표시이자율, 쿠폰이자율, 액면이자율)

- 채권을 발행할 때 그 증서에 표시되어 있는 이자율. 액면가 만 원에 표시이자율이 연5%라면 해마다 500원을 받게 된다.

- 채권금리가 변하는 것과 상관없이 표시이자율은 발행시에 정해진 것이 계속 고정이다.

- 발행시의 경제상황에 영향을 받는 것.

- 현재가

- 채권의 액면가는 대부분 만 원이지만 시장에서 매매되는 가격은 현재가라고 부른다.

- 대부분의 채권은 발행되자마자 시장에서 현재가 만 원 미만에서 거래가 된다.

- 이는 금리 때문이다.

- 금리가 오르면 채권의 현재가는 더 떨어지게 되고 금리가 바닥을 치면 채권은 만 원을 넘어가게 된다.

- 신용등급

- 한국신용평가(KIS)에서 신용등급을 부여한다.

- 신용등급 체계 및 정의 BBB등급 이상일 경우 신용등급, 그 미만일 경우 투기등급에 속한다.

- AA 이상의 고신용등급 회사채의 이율은 은행 적금과 비견될 정도로 많이 낮다.

- 신용등급 BBB 이상이라고 해서 무조건 신용하는 것은 금물이다.

- 분식회계에 의한 조작 가능성을 배제할 수 없고, 특히 BBB의 경계에 있는 일부 회사들의 경우 신용평가기간에만 급하게 자본을 늘려서 눈속임하고 넘어가는 경우도 있다.

- 후순위

- 기업이 부도났을 때의 변제순위이다.

- 순서는 선순위>일반>후순위>주식이다.

- 일반적으로 후순위 채권을 발행한다는 것 자체만으로 그 기업은 일말의 부도 가능성이 있다는 것이니 절대 매수금지.

- 기업이 부도가 나면 일반 채권자들도 제대로 원금상환이 안되는데 당연히 후순위는 모든 손실을 떠안을 수밖에 없다.

- Call / Put(조기상환권/조기상환청구권)

- Put 옵션은 채권시장에서 자주 보이는 옵션인데 바로 회사에 원금에 팔 수 있는 옵션이다.

- 만기가 아직 안되었어도 내돈을 청구할수 있는 권리이다

- Call옵션은 회사가 채권보유자의 채권을 만기 이전에 회수할 수 있는 옵션이다.

- 보유자가 채권을 계속 보유하고 싶어도 Call 옵션앞에서는 무기력하다.

- 기업성장집합투자기구 (BDC)

- 투자자들의 자금으로 중소기업의 저등급 채권을 사서 만기까지 보유하여 고수익의 이자가 발생하면 이를 투자자들에게 분배하는 특수 목적의 상장 기업이다. 기업의 관점에서는 대출을 해주는 것이고 투자자의 관점에서는 채권에 대신 투자해주는 것이다.

- 하이일드 채권에 대한 대체투자 수단이다.